(以下為繁體中文撰寫)

2025年全球外匯市場迎來結構性轉變,美元存款利率自2024年高峰後持續下行。根據最新數據,多數外資銀行已將一年期美元存款利率調降至3.5%-4%區間,部分中小型城商行雖以「5%高息」吸引客戶,但需留意其伴隨的流動性風險與政策限制。此現象主要受以下因素驅動:

1. 聯準會貨幣政策轉向:2024年底聯準會結束加息週期後,基準利率維持高位但市場預期降溫,國際美元融資成本趨緩,銀行負債端壓力減輕,連帶影響存款利率定價。

2. 全球經濟復甦分化:美國通膨壓力雖緩解,但中國、歐元區等經濟體增長動能不足,資金流向美元資產的避險需求降低,削弱銀行高息攬儲動機。

3. 監管政策收緊:中國外匯管理局對個人購匯額度(每年5萬美元)的嚴格執行,限制散戶大規模資金操作,間接抑制銀行外幣負債擴張需求。

市場啟示:投資者需擺脫「利率越高越好」的思維定式,轉而關注利率下行週期中的結構性機會,例如區域性銀行短期高息產品,或搭配貨幣基金、黃金ETF等工具對沖風險。

外匯存款利率不僅受國內銀行策略影響,更與全球宏觀經濟、貨幣政策及地緣政治高度聯動。以下為關鍵驅動因子解析:

1. 聯準會政策路徑

聯準會利率決議仍是美元存款定價的核心變數。儘管2025年Q1聯邦基金利率維持在4.75%-5.0%,但市場預期下半年可能啟動累計75個基點的降息,此舉將直接壓縮美元存款利差空間。分析師建議追蹤「非農就業數據」與「核心PCE物價指數」,這兩項指標為聯準會政策調整的前瞻信號。

2. 跨境資本流動與利差交易(Carry Trade)

當美元與其他貨幣利差擴大時,投資者可借入低利率貨幣(如日元、歐元)兌換為美元存款,賺取息差收益。2025年日央行結束負利率政策、歐央行跟進降息,使得利差交易窗口縮窄,此類策略需更精準的匯率波動預判。

3. 銀行資產負債管理

中小型銀行為平衡外幣資產(如跨境貿易融資)與負債的期限缺口,可能階段性提高存款利率吸引資金。例如,部分城商行以較國有行高出50-80基點的利率爭奪高淨值客戶,但此類產品通常伴隨嚴格的提前支取罰則(未到期支取利率僅0.05%-0.1%)。

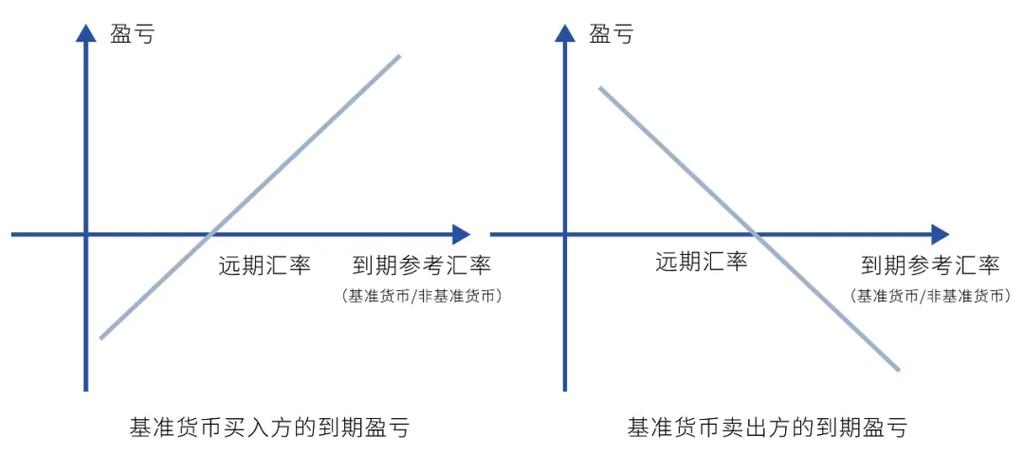

實戰工具:投資者可利用「利率期貨」與「外匯遠期合約」鎖定未來收益,或透過跨國銀行提供的「結構性存款」產品,在保本前提下參與利率波動的潛在收益。

在利率下行與匯率雙向波動的環境下,外匯存款需從「被動儲蓄」轉型為「主動資產配置」的一環。以下是三種進階策略:

1. 期限分層策略

2. 跨市場對沖組合

3. 政策套利機會

外匯存款的潛在風險不僅在於利率波動,更源於政策不確定性與銀行信用風險。以下為2025年需嚴防的三大風險情境:

1. 匯率逆轉吞噬利差

以網頁2案例為鑑:若投資者於2025年1月以7.0匯率兌換10萬美元存入(利率5.2%),一年後人民幣升值至6.8,儘管名目利息為5,400美元,但匯兌損失達20,000元人民幣,實際收益率驟降至0.9%。對策:設定匯率預警線(如波動幅度超3%),自動觸發部分止損。

2. 流動性陷阱與政策黑天鵝

部分區域性銀行資本充足率偏低(如貴陽銀行2024Q3僅11.2%),若美元存款集中贖回,可能觸發流動性危機。對策:優先選擇系統重要性銀行(如中國銀行、匯豐),並將單一銀行存款比例控制在20%以內。

3. 稅務與合規成本

個人超額購匯(如分拆結匯)可能被列入外匯局「關注名單」,影響後續跨境投資。對策:利用直系親屬額度分散資金,或透過合格境內機構投資者(QDII)管道間接配置。

綜合市場分析,外匯存款投資將面臨以下趨勢:

分析師結語:2025年的外匯市場,既是風險與機遇並存的戰場,也是理性與紀律的試金石。投資者應恪守「三不原則」:不追高殺跌、不超額換匯、不輕信單邊預測,方能在外匯存款的利率迷局中穩健前行。

(全文完)

> 本文引用數據與策略基於公開市場信息,不構成投資建議。外匯投資有風險,決策前請諮詢專業顧問。