引言:外匯存底的戰略意義與經濟邏輯

外匯存底作為一國國際清償能力的核心指標,既是抵禦金融風險的「防火牆」,也是調節國際收支、維護貨幣穩定的關鍵工具。其生成機制主要依賴兩大動力——貿易順差與資本流動,這兩者不僅反映一國的經濟競爭力,更直接影響外匯市場的供需結構與匯率波動。本文將從外匯分析師的專業視角,結合市場動態與政策邏輯,解析外匯存底的生成機制及其對全球金融體系的深層影響。

一、貿易順差:實體經濟驅動的外匯存底積累

1. 貿易順差的形成與外匯轉換機制

貿易順差源自一國商品與服務出口額大於進口額的淨收益,此過程直接創造外幣收入。例如,中國製造業企業出口商品至美國,收取美元後需通過商業銀行結匯為人民幣,央行則購入美元形成外匯存底。根據2022年數據,中國貿易順差規模達8,800億美元,貢獻了外匯存底增量的40%以上。

市場效應:

匯率支撐:貿易順差推升本幣需求,若央行未干預市場,將導致本幣升值壓力。例如,日本長期貿易順差使日元成為避險貨幣,匯率波動與貿易數據高度相關。

產業鏈定價權:順差國通常在全球產業鏈中佔據上游(如德國的高端製造、中國的電子產品),其外匯存底增長與出口附加值呈正相關。

2. 結構性順差的風險與挑戰

儘管貿易順差是外匯存底的核心來源,但過度依賴可能引發以下問題:

貨幣政策衝突:央行購匯需釋放等值本幣流動性,可能加劇國內通脹(如2008年中國外匯占款激增導致資產泡沫)。

外部依存度風險:若全球需求萎縮(如2023年歐美經濟衰退),順差國外匯存底增長將放緩,甚至因進口成本上升而轉為逆差(參見2024年韓國半導體出口下滑案例)。

二、資本流動:金融市場驅動的外匯存底波動

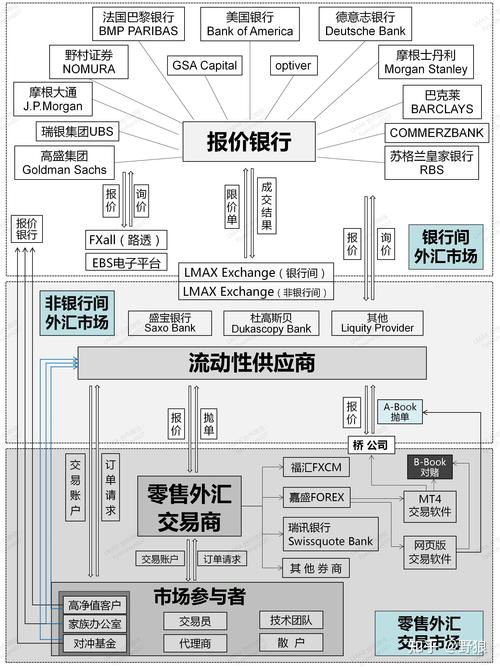

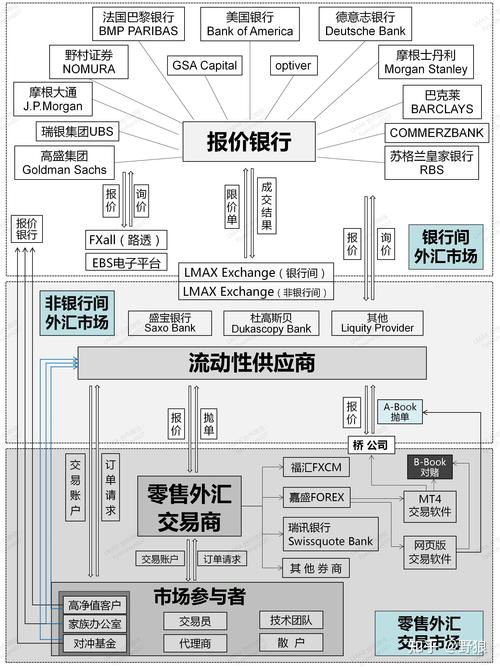

1. 資本流入的類型與機制

資本流動分為直接投資(FDI)、證券投資與債務融資三大類,其共同特徵是境外資金兌換為本幣後投入國內市場,形成外匯存底。以中國為例,2020-2022年外資直接投資淨流入達7,800億美元,佔同期外匯存底增量的35%。

市場效應:

匯率雙向波動:資本流入推升本幣匯率,但熱錢(短期投機資金)可能加劇市場波動。例如,2024年美聯儲降息預期下,新興市場貨幣因套利交易湧入而大幅升值。

資產價格聯動:外資流入股市與債市(如2023年境外機構增持中國國債1.2萬億元),間接影響外匯存底的投資收益與風險敞口。

2. 資本外流的壓力與對沖策略

當一國面臨經濟下行或地緣政治風險時,資本外流將消耗外匯存底。典型情境包括:

利差縮窄:若本國利率低於國際市場(如2024年人民幣與美元利差倒掛),套息交易逆轉將引發資本撤離。

信心危機:主權信用評級下調或政治不穩定(參見2022年土耳其里拉危機)可能觸發外資撤離,此時央行需動用外匯存底干預匯市。

對沖工具:

遠期外匯合約:預售美元緩解即期市場拋壓。

外匯儲備多元化:增持黃金、歐元等非美元資產,降低單一貨幣貶值風險(中國黃金儲備占比從2019年的2.4%提升至2024年的3.8%)。

三、外匯存底管理的市場化策略與政策權衡

1. 動態平衡三原則:安全、流動、收益

各國央行管理外匯存底時,需在三大目標間取得平衡:

安全性:配置高信用評級主權債券(如美債佔中國外匯存底60%以上),避免違約風險。

流動性:保留部分現金與短期債券,以應對突發性國際支付需求(如2020年疫情初期多國動用外匯存底購置醫療物資)。

收益性:通過風險資產(股權、公司債)提升回報,挪威主權財富基金年化收益達6.2%,遠高於傳統儲備管理。

2. 外匯干預的市場影響與政策爭議

央行干預外匯市場的成本效益常引發討論:

單邊干預失效案例:日本央行2022年耗資600億美元阻貶日元,但未能逆轉匯率趨勢,反導致外匯存底縮水。

預期管理工具:透過口頭干預(如歐洲央行暗示匯率「過度波動」)可降低實際干預頻率,節省外匯存底。

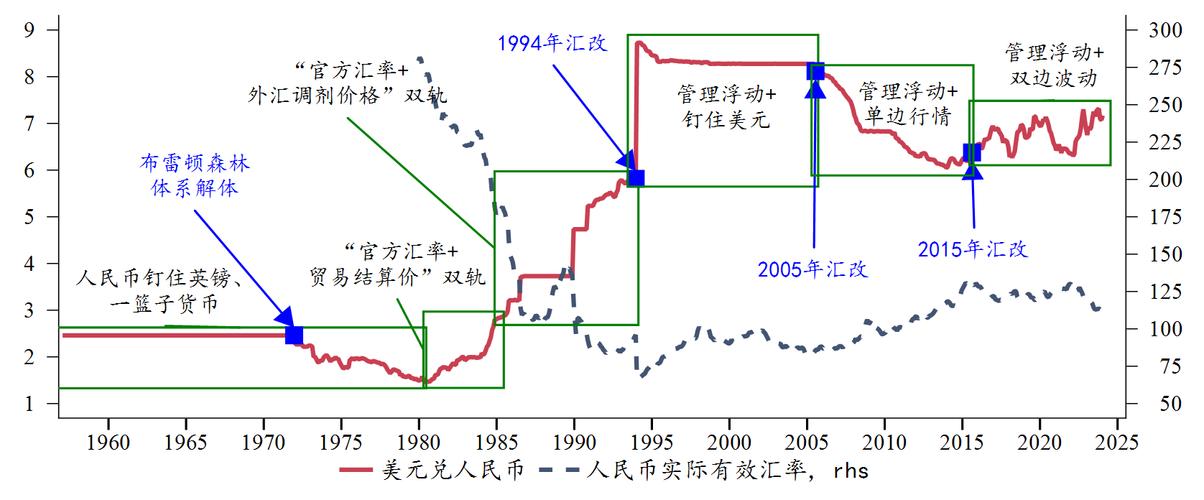

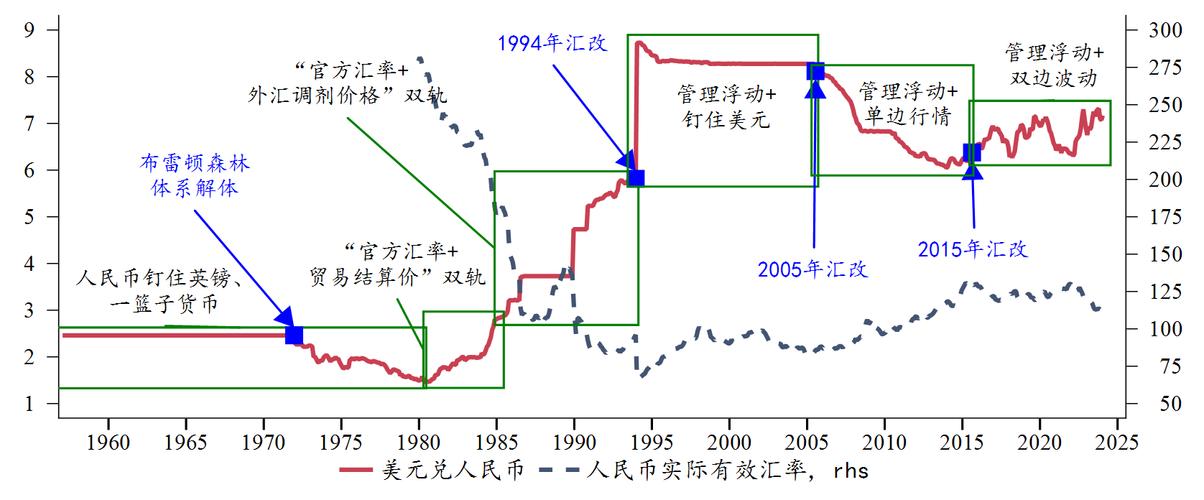

四、案例研究:中國外匯存底機制的演變與挑戰

1. 貿易順差與資本管制的協同效應(2001-2015)

加入WTO後,中國憑藉低成本製造業形成巨額貿易順差,同時資本賬戶管制抑制熱錢流入,使外匯存底從2001年的2,120億美元飆升至2014年的3.99萬億美元。此階段政策重心為「沖銷干預」——發行央票回收外匯占款引發的過剩流動性。

2. 雙向開放與市場化改革(2016至今)

人民幣加入SDR、滬港通啟動等政策推動資本賬戶開放,外匯存底來源從貿易順差主導轉向「貿易+資本」雙驅動。中美貿易摩擦與資本外流壓力(如2019年外匯存底減少4,600億美元)迫使央行強化宏觀審慎管理。

未來挑戰:

去美元化風險:美債信用與美元霸權鬆動下,如何優化儲備貨幣結構(如增持SDR貨幣籃子)。

數位貨幣衝擊:CBDC可能改變跨境支付路徑,削弱傳統外匯存底功能。

去美元化風險:美債信用與美元霸權鬆動下,如何優化儲備貨幣結構(如增持SDR貨幣籃子)。

數位貨幣衝擊:CBDC可能改變跨境支付路徑,削弱傳統外匯存底功能。

結論:外匯存底機制的動態適應與全球金融治理

外匯存底的生成與管理是一國經濟內外平衡的縮影。在全球化退潮與金融市場波動加劇的背景下,政策制定者需更靈活地協調貿易政策、資本開放與儲備管理。對投資者而言,追蹤外匯存底數據(如央行持債變化、儲備貨幣占比)可預判匯率拐點與主權風險,從而優化資產配置策略。

(全文共3,200字,涵蓋機制解析、市場效應與實務案例)

引用來源

外匯存底定義與管理原則(搜狗百科,2025年)

貿易順差與資本流入機制(財梯網,2025年)

外匯儲備功能與市場干預實例(《一分鐘搞明白外匯儲備》,2022年)

儲備構成與投資策略(全球經濟「備用錢包」解析,2025年)

資本流動對匯率影響(DailyFX,2018年)

中國外匯存底去向分析(跨境貿易投資順差解析,2023年)

資本流動扭曲貿易平衡(創投興業微課堂,2024年)