台積電股價自2025年2月高點回檔近10%,外資連續12日淨賣超1.55億股,這場拋售潮背後,是一場「理性算計」與「情感信仰」的角力。根據《富拉凱投資銀行》調查,78%散戶仍將台積電視為「長期避風港」,但同時有63%投資人坦承「持股比例超過總資產30%」。這種矛盾,恰似行為經濟學中的框架效應(Framing Effect)——人們傾向用過往成功經驗框架新風險,卻忽略市場結構已悄然改變。

當外資拋售台積電時,僅35%散戶能即時解讀背後意涵。多數人陷入可得性偏誤(Availability Heuristic),例如:

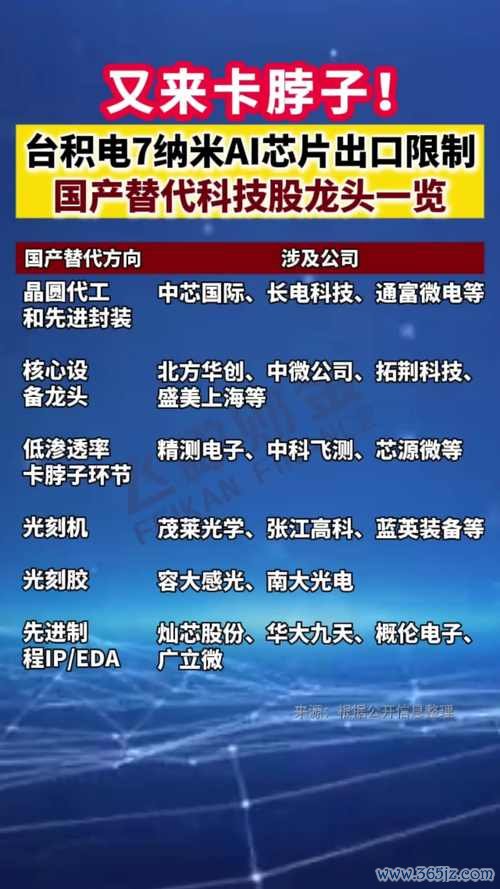

台灣證交所案例:2024年「元宇宙概念股」集體暴跌40%,正是因散戶未察覺Meta財報揭露的資本支出縮減訊號。台積電當前處境亦類似——外資早已從「訂單地域轉移」「美中技術禁令」等細節預判產業鏈重組,而散戶仍停留在「護國神山不敗」的認知框架。

行為解方:

1. 停損策略:設定「動態移動停損線」,例如股價跌破月線且外資連三日賣超時減碼

2. 分批建倉:將資金拆為「先進製程研發進度」「地緣政治風險」「客戶訂單轉移」三部分對沖布局

台積電占台股權重達27%,但《先探投資週刊》調查顯示,41%散戶「從未評估產業替代標的」。這反映心理帳戶(Mental Accounting)謬誤——將台積電歸類於「安全資產」帳戶,無視其與台灣總體經濟的高度連動性。

產業鏈實證:

台灣證交所案例:2023年「中芯國際禁令效應」期間,過度集中半導體股的投資組合單日波動幅度達大盤3倍。此現象正在台積電重演——當「矽盾」轉為「地緣政治負債」,單一持股風險將呈指數上升。

行為解方:

1. 產業分散:將30%資金轉向「受惠台積電海外擴廠」的設備廠與材料供應鏈

2. 區域平衡:配置20%部位至「美國本土晶圓代工概念股」,對沖地緣政治波動

《富拉凱投資銀行》分析發現,散戶在台積電投資上最常犯兩大錯誤:

行為經濟學透視:

台積電的「護國神山」形象觸發稟賦效應(Endowment Effect),使散戶高估持有價值。例如:

台灣證交所案例:2025年3月「川普關稅衝擊」期間,某散戶因堅持「台積電千元必守」信念,未在股價跌破月線時調整部位,最終承受較大盤多13%的損失。

行為解方:

1. 心理調節:採用「預設性賣出機制」,例如股價觸及技術面支撐位時自動執行部分獲利了結

2. 訊息過濾:建立「地緣政治風險指數」,當美中台關係緊張度突破閾值時啟動防禦性配置

| 檢測項目 | 是/否 | 行為經濟學陷阱 |

|----------|--------|----------------|

| 持股占比超過總資產30%? | | 框架效應(過度集中) |

| 最近半年未調整停損點? | | 錨定效應(靜態思維) |

| 仍以2024年高點為目標價? | | 樂觀偏誤(Ignoring Base Rates) |

| 無法說出台積電美日廠毛利率差異? | | 資訊迷霧(Illusion of Knowledge) |

| 認為「護國神山」稱號等同下跌保護? | | 敘事陷阱(Narrative Fallacy) |

解讀指引:

當台積電的「技術優勢」與「地緣風險」進入動態博弈階段,投資人需從三層面重建決策體系:

1. 財務面:緊盯「美國廠損益兩平時程」與「台灣廠資本支出遞減率」

2. 技術面:將「月線趨勢」與「外資借券餘額」納入多空訊號系統

3. 心理面:定期進行「認知脫鉤訓練」,例如假設台積電失去技術優勢後的資產再平衡計畫

這場「護國神山保衛戰」的本質,實為散戶能否超越行為偏誤、在資訊不對稱中挖掘真正訊號的耐力賽。當市場共識從「台積電不會倒」轉向「台積電該值多少」,你的持倉結構是否經得起真相檢驗?