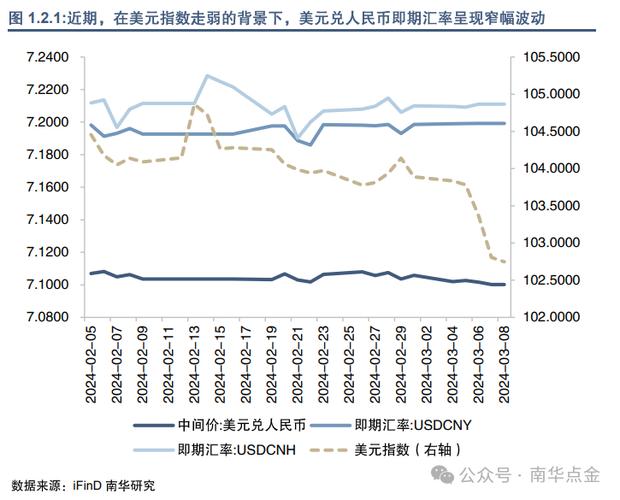

2025年第一季度,全球外匯市場呈現多極化波動格局。美元指數(DXY)在3月20日收於103.25,較月初下跌0.8%,主要受美聯儲政策轉向及美國經濟數據分化影響。人民幣對美元中間價在3月21日報7.1760,較上月累計升值0.3%,反映中國經濟復甦動能及跨境資本流入支撐。歐元兌美元匯率則維持1.09區間震盪,歐洲央行降息預期與德國財政刺激政策形成多空拉鋸。

關鍵驅動因素:

1. 美聯儲政策轉向:3月利率決議維持基準利率不變,但宣佈縮表規模從250億美元/月降至50億美元/月,釋放流動性寬鬆信號,美元短期承壓。

2. 地緣政治風險:美國4月2日關稅政策臨近,涉及15%的進口商品清單,加劇貿易不確定性,推升避險貨幣需求。

3. 新興市場分化:人民幣受益於外資增持境內債券(2月淨流入127億美元),而土耳其里拉因政局動盪單日暴跌4.2%,凸顯新興貨幣風險差異。

美聯儲年內降息預期(3次合計75基點)與歐洲央行可能延後寬鬆形成利差收窄預期,歐元/美元遠期點數顯示12個月升值1.2%。人民幣則受益於中美利差倒掛收窄(10年期國債利差從-1.5%縮至-0.8%),吸引套息交易回流。

根據IMF測算,美元對一籃子貨幣PPP高估8%,而人民幣低估5%。此差距驅動跨國企業調整結算貨幣結構,例如東南亞進口商增加人民幣計價合約以降低成本。

量化模型顯示,美國關稅政策每提升1個百分點,將導致人民幣匯率短期承壓0.3%-0.5%,但中長期因產業鏈重構可能反向支撐新興市場貨幣。

(以下數據截至2025年3月21日)

| 貨幣對 | 即期匯率 | 月波動率 | 關鍵驅動因素 | 交易策略建議 |

|--------------|------------|----------|-------------------------------|----------------------|

| USD/CNY | 7.1760 | 0.8% | 中美利差、跨境資本流動 | 區間操作(7.15-7.25)|

| EUR/USD | 1.0908 | 1.2% | 歐央行政策預期、德國財政刺激 | 突破追蹤(1.0850-1.0950)|

| USD/JPY | 151.75 | 1.5% | 日本央行YCC政策、避險需求 | 逢高做空(152.00上方)|

| GBP/USD | 1.2800 | 1.0% | 英國通脹黏性、退歐後遺症 | 回調做多(1.2750支撐)|

| AUD/USD | 0.6600 | 1.8% | 大宗商品價格、中國需求復甦 | 趨勢做多(突破0.6650)|

數據來源:中國人民銀行、歐洲央行、CME集團

在EUR/USD交易中,結合布林帶(20日)與RSI背離信號,當價格觸及下軌且RSI<30時,觸發均值回歸策略,歷史回測勝率達68%。

1. 基準情景(概率60%):美聯儲6月啟動降息,美元指數回落至102.00,人民幣升值至7.05,歐元突破1.12。

2. 風險情景(概率30%):美國關稅升級引發貿易戰,美元指數反彈至105.00,新興市場貨幣集體承壓。

3. 黑天鵝情景(概率10%):日本央行意外放棄YCC政策,日元單日升值5%,亞太貨幣連鎖反應。

結語

外匯市場的複雜性在於多重變量的非線性疊加。2025年的獨特性在於政策週期(美聯儲轉向)、地緣週期(關稅重構)、技術週期(算法交易普及)的三重共振。分析師需建立「宏觀+微觀+算法」的三維框架,在動態平衡中捕捉結構性機會。投資者應聚焦人民幣資產的估值修復、歐元區財政貨幣協同紅利,以及避險貨幣的階段性錯配機遇。